-

ESG-rapportering

Hos Grant Thornton rådgiver vi i bæredygtighed fra A til Z: Uanset om I har brug for sparring, hjælp til datagrundlaget eller en komplet ESG-rapport, står vores specialister klar til at rådgive.

-

Klimaregnskab

Hos Grant Thornton hjælper vi dig godt i gang – uanset om du driver en mindre virksomhed, eller om din virksomhed allerede er langt med ESG-rapportering.

-

Frivillig ESG-rapportering (VSME)

Vil din virksomhed arbejde mere strategisk med bæredygtighed og ESG – uden at være underlagt de lovpligtige CSRD-krav? Så er VSME-standarden et godt sted at starte.

-

Lovbestemt ESG-rapportering (CSRD)

CSRD stiller omfattende krav til ESG-rapportering. Alle større virksomheder i EU – og senere også visse udenlandske virksomheder med aktivitet i EU – bliver omfattet.

-

Dobbelt væsentlighedsanalyse

En dobbelt væsentlighedsanalyse viser, hvordan din virksomhed påvirker omverdenen, og hvordan omverdenen påvirker din virksomhed.

-

Bæredygtighedsstrategi

Vi hjælper jer med at skære igennem kompleksiteten og komme godt fra start. I får indsigt i krav og muligheder samt de kompetencer, den viden og de værktøjer, der skal til for at omsætte bæredygtighed til konkret praksis.

Tilbage i 2018 vedtog Folketinget en ny lov om vurdering af landets faste ejendomme. Formålet med loven er at introducere et nyt og forbedret vurderingssystem for landets ejendomme.

Den nye ejendomsvurderingslov har indtil nu haft en forholdsvis begrænset betydning, da størstedelen af vurderingerne af boligejendommene i Danmark har været videreførelser af tidligere gældende ejendomsvurderinger opgjort efter de gamle regler. Det er derfor kun en mindre del af landets boligejendomme, der endnu har fået ejendomsvurderingen for 2020 (der foretages efter de nye vurderingsregler). Men det gør udsendelsen af de nye foreløbige 2022-vurderinger endegyldigt op med, da samtlige boligejere i Danmark nu har fået en foreløbig vurdering af deres ejendom i henhold til de nye regler.

Når der er udsendt foreløbige vurderinger, skyldes det, at de endelige vurderinger endnu ikke er klar. Det er imidlertid besluttet, at ejendomsskatterne for 2024 alligevel skal baseres på de nye vurderingsregler. Derfor opstod behovet for de foreløbige vurderinger for 2022. De er nødvendige for at etablere et foreløbigt beskatningsgrundlag for ejendomsskatterne for 2024.

Rabat- indefrysningsordning for boligejerne

Samtidigt vedtog Folketinget en ny ejendomsskattelov, der skulle forudimplementere relevante dele af boligskatteforliget og den såkaldte kompensationsaftale. Med den nye ejendomsskattelov samles reglerne for ejendomsværdiskat og grundskyld i én lov, og der indføres lavere skattesatser. For boligejerne indføres en rabatordning og en (ny) indefrysningsordning. Det medfører, at skattesatserne for grundskylden i gennemsnit vil falde fra 26,12 ‰ til 10,2 ‰.

For ejendomsværdiskatten ændres progressionsgrænsen og skattesatserne. Progressionsgrænsen forhøjes til 9,2 mio. kr., og skattesatserne sættes ned til 5,1 ‰ af ejendomsværdiskattegrundlaget op til progressionsgrænsen og til 14 ‰ af ejendomsværdiskattegrundlaget over progressionsgrænsen.

Man forventer, at de lavere skattesatser sikrer, at fire ud af fem boligejere skal betale mindre i skat.

Nye vurderingsprincipper medfører højere værdi for de fleste

For de fleste boligejere vil de nye vurderinger, herunder den foreløbige vurdering for 2022, medføre en højere ejendoms- og grundværdi sammenlignet med de gamle vurderinger.

Det skyldes de ændrede vurderingsprincipper fra den gamle til den nye vurderingslov. Særligt ejerlejligheder står til at blive vurderet højere end tidligere efter de nye regler.

Tidligere tog vurderingen udgangspunkt i den konkrete ejendom; herunder blev der set på de gennemsnitlige handelspriser for sammenlignelige ejendomme af samme størrelse, alder, stand og beliggenhed.

Ifølge den nye vurderingsnorm skal ejerboliger værdiansættes på baggrund af den forventede kontantværdi i fri handel for en ejendom indenfor den pågældende kategori under hensyn til alder, størrelse, beliggenhed og øvrige karakteristika. Derudover inddrages konkrete oplysninger for ejendommen på baggrund af offentlige registre, herunder BBR.

Vurderingsnormen er dermed i højere grad baseret på standarden for ejendomskategorien end tidligere. Det betyder, at beregningerne skal baseres på et standardiseret enfamilieshus, når en ejendoms grundværdi skal opgøres efter de nye vurderingsnormer.

Som følge af standardiseringen lægges der op til, at en offentlig ejendomsværdi kan afvige fra en faktisk konstateret handelspris, hvilket også afspejles direkte i lovteksten.

Særlig vurderingsnorm for ejerlejligheder

Særligt for ejerlejligheder er der som noget nyt indført en særskilt vurderingsnorm i vurderingslovens § 19a. Ejerlejligheder betegnes i bestemmelsen som etageboligbebyggelse i to etager eller derover og med vandret lejlighedsskel. Rækkehuse, tofamilieshuse og villalejligheder er derfor ikke omfattet af bestemmelsen.

I følge den nye vurderingsnorm skal der for ejerlejligheder beregnes en særskilt grundværdi for hver enkelt lejlighed i moderejendommen. Tidligere blev ejerlejligheders grundværdi ansat på baggrund af moderejendommens grundværdi sammenholdt med ejerlejlighedernes respektive fordelingstal.

Vurderingen tager tilsvarende udgangspunkt i en standardiseret ejerlejlighed. På den måde vil grundværdien for ejerlejligheder afspejle slutbrugerens (ejer, lejers) værdifastsættelse. Værdien afspejler derfor i særlig grad beliggenheden og placeringen af ejerlejligheden, herunder placeringen i den konkrete moderejendom.

Det er vores erfaring, at ejerlejligheder vurderes væsentligt højere efter de nye regler, og særligt ejerlejligheder beliggende i storbyerne.

Skatterabat og indefrysning af ejendomsskatter

De boligejere, der har købt og overtaget deres bolig før den 1. januar 2024, vil efter de nye regler være sikret mod stigninger i ejendomsskatterne fra 2023 til 2024. Denne sikring kaldes skatterabatten.

Hvis en boligejer skal betale mere i ejendomsskatter som følge af overgangen til de nye regler i 2024, vil der blive beregnet en skatterabat, der sikrer, at boligejeren ikke beskattes af stigningen.

Skatterabatten beregnes særskilt for hver ejendom. Det betyder, at hvis man ejer flere boligejendomme, hvor ejendomsskatten vil stige med de nye regler, beregnes der en skatterabat for hver af ejendommene. Ejer man et tofamilieshus, beregnes der en skatterabat for hver boligenhed.

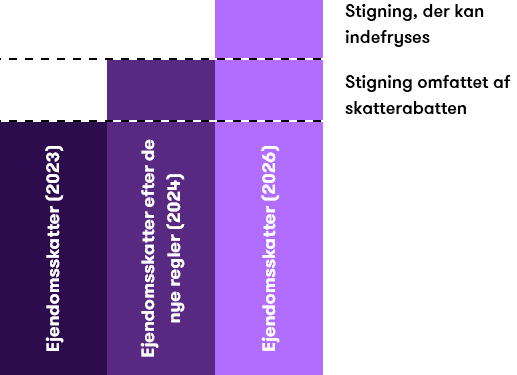

Det er vigtigt at påpege, at skatterabatten kun omfatter stigningen ved overgangen til nye regler, altså stigninger i de beregnede ejendomsskatter for henholdsvis 2023 og 2024. Stiger skatten efterfølgende i f.eks. år 2026, vil skatterabatten stadig gælde, men boligejeren beskattes af den del af stigningen i ejendomsskatter, der overstiger skatterabatten.

Skatterabattens omfang (og forholdet til indefrysning) kan illustreres med nedenstående forsimplede eksempel:

I scenariet ovenfor har boligejeren mulighed for at få indefrosset den del af ejendomsskatterne, der overstiger skatterabatten. Indefrysningen udgør reelt et lån fra staten, hvor man som boligejer først skal tilbagebetale lånet, når boligen sælges. I den forbindelse skal der også betales renter til staten som med et almindeligt boliglån. Rentesatserne bliver offentliggjort årligt i et styresignal fra Vurderingsstyrelsen.

Muligheden for indefrysning af overskydende ejendomsskatter forudsætter dog, at boligejeren aktivt tilvælger det, medmindre boligejeren tidligere har fået indefrosset ejendomsskatter (konkret; hvis man ikke har frasagt sig indefrysning efter de tidligere regler senest den 1. september 2023). Tilvalg af indefrysningsordningen påvirker ikke den fastsatte skatterabat.

Selvom skatterabatterne i første omgang er baseret på de foreløbige vurderinger, har Folketinget bestemt, at skatterabatten som udgangspunkt skal opgøres nominelt, og rabatten derfor i princippet udgør et fastlåst beløb, der er uafhængigt af fremtidige (endelige) ejendomsvurderinger. Rabatten kan dog efterfølgende justeres, hvis ejendomsvurderingen falder som følge af lavkonjunkturer.

Hvis der i 2024 eller senere sker ændringer i ejerboligen, som betyder, at ejendommen skal omvurderes af Vurderingsstyrelsen, vil den samlede skatterabat dog forblive uændret. Det gælder også selvom skattegrundlaget reduceres på grund af ændringerne, f.eks. hvis en del af boligen er blevet revet ned. Det skyldes, at Vurderingsstyrelsens systemer ikke kan håndtere den type genberegninger.

Boligejerens skatterabat bortfalder, hvis ejendommen sælges, medmindre overdragelsen sker til en ægtefælle. Sker overdragelsen helt eller delvist til en ægtefælle, vil ægtefællen altså overtage skatterabatten – også selvom han/hun ikke selv stod som ejer af ejendommen 1. januar 2024.

Skatterabatter ved nybyggeri og til- og ombygning

Skatterabatten omfatter også stigninger i ejendomsværdiskatten, der skyldes nybyggeri eller ombygning på ejendommen, forudsat at arbejdet er færdigmeldt senest den 1. januar 2024.

En boligejer, der færdigmelder en ombygning den 2. januar 2024 eller senere, vil kun kunne opnå en skatterabat i ejendomsværdiskatten for ejendommen, som den fremstod før ombygningen. Man vil derfor gå glip af den fulde rabat. Man kan dog opnå fuld rabat i grundskylden (skatten af selve grunden), uanset om byggeriet er færdigmeldt, blot grunden er overtaget senest den 31. december 2023.

Færdigmeldes en om- eller tilbygning efter den 1. januar 2024, kan der kun opnås skatterabat for ejendommen, som den stod før ombygningen. Man kan dog stadig opnå den fulde skatterabat på grundskylden, uanset hvornår ombygningen færdigmeldes.

Kan man regne med den beregnede skatterabat?

Det er vigtigt at være opmærksom på, at den beregnede skatterabat for visse ejendomme i første omgang vil være beregnet forkert. Det gælder de tilfælde, hvor en boligejer står til en stigning i ejendomsværdiskatten men et fald i grundskylden (eller omvendt). Det skyldes, at det nuværende forskudssystem ikke kan trække et fald i den ene kategori fra en stigning i den anden kategori. Den funktion tilføjes først på forskudsopgørelsen for 2026.

Står en boligejer i en situation med både en stigning og et fald i skatterne, vil der derfor blive opgjort en for høj skatterabat på forskudsopgørelserne for 2024 og 2025. Det kan illustreres i nedenstående eksempel, hvor man har fået en for stor skatterabat. Her skal man så tilbagebetale den ”uberettigede” del af rabatten. Reguleringen af skatterabatten og tilbagebetalingen sker i forbindelse med boligejerens årsopgørelser for 2024 og 2025.

Klagemuligheder

Der er ingen officielle klagemuligheder for de udsendte foreløbige vurderinger. Det er altså ikke muligt at påklage en foreløbig vurdering til Skatteankestyrelsen (sekretariatet for Vurderingsankenævnene/Landsskatteretten, red.).

Efterfølgende har politikerne dog åbnet op for en gennemgang af en række af de foreløbige vurderinger, der har vist sig at være åbenlyst forkerte. Det vides endnu ikke, om der som led i det politiske efterspil åbnes yderligere op for enten indsigelser eller yderligere revision af de udsendte vurderinger.

Klageadgangen åbnes først, når boligejeren har fået sin endelige vurdering af ejendommen.

Processen for udsendelse af den endelige vurdering er som følger:

- Vurderingsstyrelsen udsender en deklaration, der beskriver de data, der er anvendt til vurderingen.

- Boligejeren har mulighed for at gøre indsigelse mod de anvendte data eller øvrige fejl eller mangler i deklarationen. Fristen for at gøre indsigelse er 4 uger fra modtagelsen af deklarationen.

- Vurderingsstyrelsen vurderer herefter eventuelle indsigelser; herunder hvorvidt de mener, at forholdet påvirker ejendommens værdi. Det vil som udgangspunkt være tilfældet, hvis forholdet påvirker ejendommens værdi væsentligt (mere end +/-5 %).

Ønsker man efterfølgende at klage over sin ejendomsvurdering, skal man være opmærksom på, at klageinstansen kun har mulighed for at ændre i vurderingen af ejendoms- eller grundværdien, hvis ændringen er på mere end 20 %. Vurderes forholdet at medføre en mindre ændring, vil man derfor ikke kunne få rettet i sin vurdering, uanset om der f.eks. er fejl i vurderingen.

Det er derfor vigtigt at reagere på Vurderingsstyrelsens deklaration, da kriterierne for at få ændret vurderingen er mere overkommelige her, end hvis man fører en klagesag.

Ændring af den foreløbige vurdering i særlige tilfælde

Har man som boligejer modtaget en foreløbig vurdering, som man ønsker ændret, kan man i særlige tilfælde ansøge Vurderingsstyrelsen om at få ændret vurderingen.

Den foreløbige vurdering kan ændres, hvis:

- boligejeren er i gang med at sælge sin bolig, og den aftalte udbudspris (tilbageregnet til 2022-niveau) er 20 % højere eller lavere end den foreløbige ejendomsværdi. Grundværdien kan også nedsættes, hvis den er åbenlyst forkert.

- en boligejer har købt en ny bolig senest den 12. september 2023 eller derefter. Her kan den foreløbige ejendomsværdi ændres, så den afspejler den faktiske købspris (omregnet til 2022-niveau). Det er tilsvarende en betingelse, at ejendomsværdien er 20 % højere eller lavere end købsprisen. Grundværdien kan også nedsættes, hvis den er åbenlyst forkert.

- der på ejendommen er lavet nybyg, ombyg eller andre større ændringer, og ejeren kan dokumentere overfor Vurderingsstyrelsen, at ændringerne ville have resulteret i en omvurdering efter reglerne i vurderingsloven. Det kan f.eks. være frafald af grundareal eller ændring af grundarealet med +25 m2.

Ønsker man at få nedsat en foreløbig vurdering, skal boligejeren eller dennes repræsentant ansøge Vurderingsstyrelsen om at få nedsat vurderingen. Med ansøgningen skal der vedlægges relevant dokumentation f.eks. ejendommens salgsopstilling eller købsaftale.

Uanset at den foreløbige vurdering nedsættes, er det vigtigt at fremhæve, at ejendomsskatterne senere vil blive genberegnet og efterreguleret, når de endelige vurderinger kommer. Viser den ændrede foreløbige værdi sig at være for lav, vil man derfor skulle betale en restskat, medmindre man er omfattet af en skatterabat, jf. ovenfor.

De foreløbige vurderingers betydning ved overdragelse af ejendom til nærtstående

I henhold til værdiansættelsescirkulæret fra 1982 kan man som udgangspunkt overdrage fast ejendom til nærtstående til den seneste offentlige ejendomsvurdering +/- 15 %, medmindre der foreligger særlige omstændigheder.

De foreløbige vurderinger kan dog ikke sidestilles med en offentlig ejendomsvurdering i værdiansættelsescirkulærets forstand. Det skyldes, at der er tale om foreløbige vurderinger, og at Folketinget derfor ikke ønsker, at de skal kunne anvendes i relation til værdiansættelser ved overdragelser omfattet af cirkulæret.

Kan handlen ske i henhold til værdiansættelsescirkulæret, er det altså den seneste ”endelige” ejendomsvurdering, der skal anvendes, og ikke de nye, foreløbige 2022-vurderinger.

Har du brug for hjælp?

Det kan være svært at danne sig et overblik over de nye regler og de mange overgangsregler- og ordninger relateret til de nye regler og vurderinger. Særligt for den almindelige boligejer kan det være svært at forstå, hvad der præcist gælder og hvornår.

I Skatteafdelingen kan vi hjælpe jer med at få overblik over, hvad de nye ejendomsskatter og vurderinger kommer til at betyde for jer. Vi hjælper også med at udarbejde klager til Skatteankestyrelsen og med at føre klagesager på det vurderingsretlige område. Skriv/ring til Philip Friis-Mikkelsen på +45 35 27 51 15 / Philip.Friis-Mikkelsen@dk.gt.com.